L’annonce avant-hier par le Fed de l’intention de la levée de l’assouplissement quantitatif (QE) ne serait pas sans effet sur les marchés financiers internationaux mais aussi sur l’économie de la Tunisie et certains de ses choix de politiques économiques.

—Notons d’abord que le QE, délaissé aux USA depuis 2015 et ré-adopté en 2020, était en réponse aux effets de récession dus au confinement (rabaissement des taux d'intérêt à près de zéro et augmentation des achats d'obligations d'État et d'entreprises). Cependant, il vient de ne plus être considéré approprié face aux pressions inflationnistes actuelles, puisque la demande commence à reprendre de plus belle, ainsi que la croissance et l’emploi.

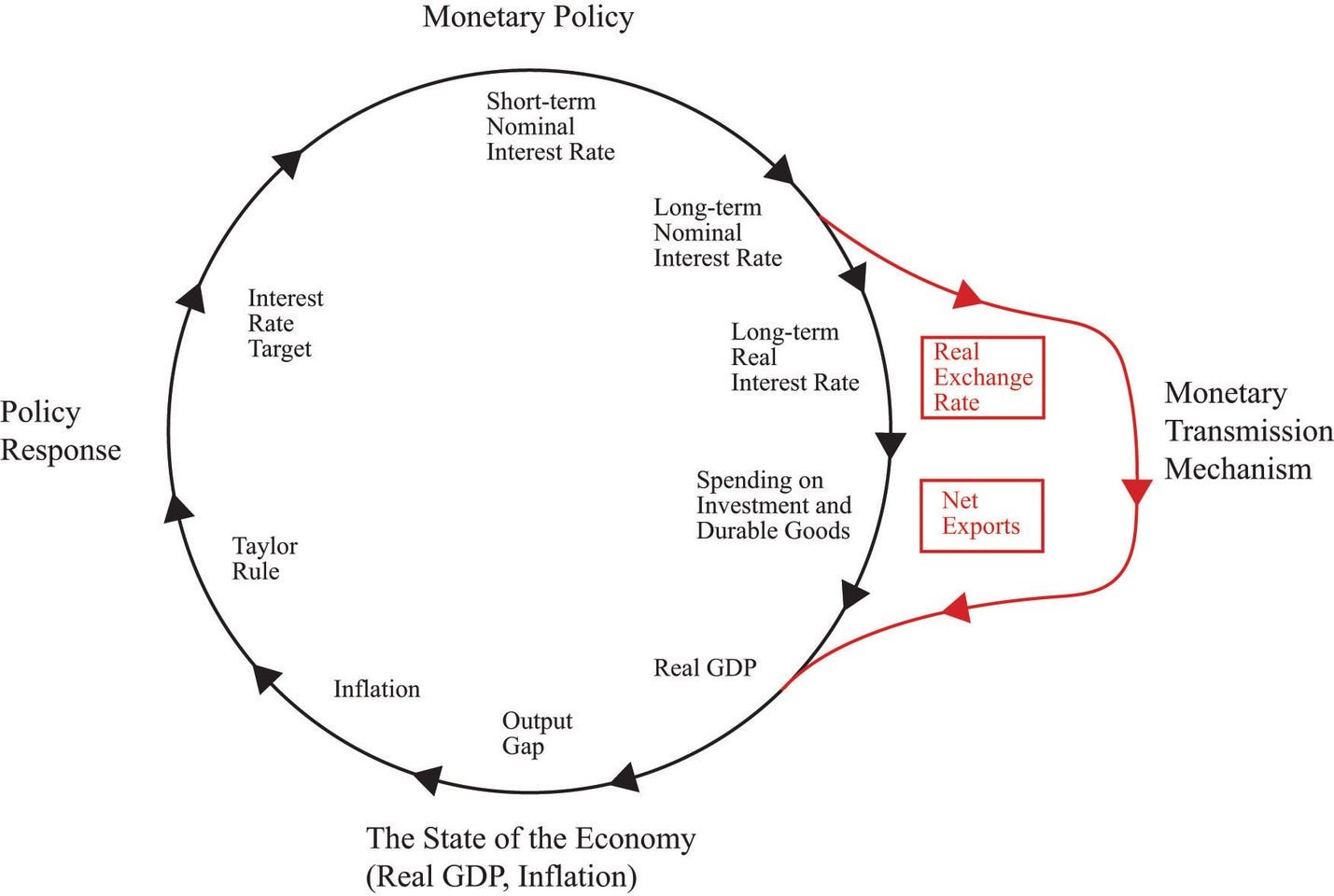

Les pressions inflationnistes sont dans le présent cas accompagnées d’un gap positif du PIB (différence entre PIB effectif et potentiel. Voir graphique ci-dessous). Le moment de la décision de la levée du QE dépendra de l’objectif d’inflation ciblée, et de maximisation de l’emploi. L’annonce contribuerait alors à stabiliser les réactions des marchés et contournerait les réactions d’anticipation.

—Si la hausse des taux d'intérêt relève les rendements de l’épargne et les stimule, elle augmentera en même temps le coût des crédits bancaires plus que les intérêts payés aux épargnants, comme c’était en 2019.

—Outre les effets attendus d’appréciation du $ via la spéculation et les opérations du Carry Trade qui achemineraient les flux de capitaux de court terme vers les marchés aux taux de l’intérêt en hausse, renforçant par-là la structure de la BP américaine, les pays importateurs nets de matière première et de produits de base comme la Tunisie verront un renchérissement de leurs importations et un creusement de leur déficit commercial (et donc le déficit public et le taux d’endettement) quand leur exports ne sont pas suffisamment élastiques aux prix internationaux, sauf dans quelques secteurs de services où la compétitivité-prix s’améliorera. Mais, l’effet-prix et l’effet-taille compenseraient-ils l’effet-change ?

—La dépréciation du dinar par rapport au $ affaiblit les entreprises qui sont à leur tour endettées en dollars. Le risque est donc de voir une nette augmentation des défauts de paiement (NPL).

—Une dépréciation du dinar est alors attendue, limitant ainsi la marge de manœuvre de la politique de change et rendrait plus difficile l’arbitrage stabilité de change/inflation.

Dans ce cas, l’instrument du taux directeur qui taxerait la relance économique en Tunisie, argumenté par les pressions inflationnistes locales, serait privilégié par la BCT puisque sa marge de manœuvre se réduira si :

(1) Des flux de change extérieurs suffisants ne sont pas encaissés dans les mois à venir,

(2) la croissance ne se rétablit pas, et

(3) l’instabilité socio-politique actuelle persiste.